九毛九更新餐饮框架 用做快餐的模型做休闲餐【火锅底料批发网】

2020-01-14 20:12:28

重庆火锅底料批发,重庆火锅底料厂,火锅店专用底料,重庆火锅底料,重庆振业食品厂

模型测不准,所以趋势更重要重庆火锅底料哪个好?搜索记录重庆火锅底料排名,总结出重庆最正宗的火锅底料是哪家的,这些都可以在重庆火锅底料批发网找到,包括火锅底料桶装批发和火锅底料桶装批发价格等。

修改餐饮模型。

餐厅模型太脆了,我在深夜边改边白头搔更短。比酒店还脆——酒店尽管参数维度多,但参数的勾稽关系清楚,收入端简单,只要心黑手狠跟guidance,整体是可把控和可建模的。餐饮就不一样了,看起来好像哪里都对,但输出的结果经常让人哲学三连——我是谁,我在哪儿,我存在的价值是什么。

九毛九更新餐饮框架 用做快餐的模型做休闲餐

任何一个认真写过连锁餐企模型的人都会深刻认知到卖产品和做服务的区别——模型太复杂了,参数维度极多,光收入端就要做多项控制变量假设,而总盘子的大小和成本项稳定性强相关,加上中观数据不可见、微观数据有滞后,以及,净利太薄、毛利会被费用强烈侵蚀,整个自营连锁餐企的模型在预测准确性上只有四个字:那不可能。

作为卖方,我一般会掩饰一下自己的无能:仅供参考。

投资人:没关系,模糊的精确比准确的错误好,有方向性的准确就可以了。

我内心:那也不一定就有喔……

我蒙对过2017年呷哺的年报,那时候刚离开中游行业不久,刚接消费品,对自己有了不正确的认知,阿迪达斯脸.jpg 觉得impossible is nothing,细化认知可以增进模型的可预测性,导致后来两年被疯狂打脸。早岁那知世事艰。

海底捞上市,我们花了一个多月建了个模型:

同店单店模型按照一二三线和海外做了四种,后来又按照门店大小/后厨面积做了新的分类,这就

了。把祖父孙店三层在OP层面做提成,就增加了新的可选参数,这是单店页;

更复杂的是开店页,全年开店指标,月度分配、地区分配、淡旺季、成熟期、成熟后可否沿用同店模型,加密过程中是否需要增加品牌势能的衰减因子。

花了这么多力气只做了收入项,而成本项其实是和收入项强相关的,单店的变动会干扰整体成本率;这个关系不在函数里体现就不准确,体现了……就可能就更不准确了。其结果是,做了个废的模型,因为客户不太能自己调,连我自己也调不准。好在体量大、品牌强的公司,韧性相对强,做大总盘子可以自然提高模型的稳定性,所以海底捞虽然写着复杂,但预测难度还算可控,至少出不了方向性的错误。

但仅仅方向对有什么价值?

有投资者问,能不能给一个参数好调整一点的P&L表?我们只要一页。

我:emmmm,就很尬,就jin的不能……

此后我非常respect P&L能写成一页的公司,如果一个公司的P&L写成一页还能做到大差不差,每次出完财报可以半小时调完,一般都是价值投资类的标的,可预期、可追踪、可解释,稳定性一流,出了偏差也能归因。

因此餐企能通过产品变现是最爽的。咨询的玄学角度说,产品提供品牌联想,这是做品牌的第二阶段(认知-联想-决策-忠诚);报表角度说,卖产品比做服务稳定太多了,尽管产品也有淡旺季,产能也有利用率,但如果能leverage餐厅树立的品牌来做食品,不失为事半功倍的选择,看广酒和颐海,和餐企比模型更稳,和同类食品公司比,营销费用低。

所以火锅餐厅要卖底料,川菜店要卖复合调味料,粤菜餐厅要卖手信/速冻,西贝要卖枣糕,麻辣诱惑要卖零售。后两者做产品没法利用到餐厅品牌,起手优势不明显。

二、模型测不准,所以趋势更重要

中餐长尾且迭代快。车轱辘话连篇的写了三年中餐和中餐供应链特征,辛辛苦苦想提炼一点一般规律,提纲挈领找找大市值餐企如何对冲模型不稳,发现迥异于酒店(管理模型更复杂),加盟并不是餐企做大的唯一解决方案——甚至在国内,快速加盟往往易露颓相,没有长跑冠军相。大市值餐企从9成加盟(麦当劳)、到基本对半开(星巴克)、到全自营(海底捞)特征不一,共同特征是报表依靠地产属性平抑波动。

1600亿USD的麦当劳(MCD.US)是地产企业,二房东公司,一半以上税前经营利润来自租金收支差价扣减自营餐厅租金(详见麦当劳深度报告第二篇)

1200亿USD的星巴克(SBUX.US)挣了地产租金折价,租金水平低于同类地段咖啡店(详见咖啡报告星巴克篇)。

250亿USD的海底捞拿了中餐最低租金率。还原16号准则的影响,当前总体租金率仍然不超过5pct,完爆行业8-15pct的平均水平。

九毛九更新餐饮框架 用做快餐的模型做休闲餐

服务业很难平衡股东、客户和员工利益,除非有刚性收入标准控制人力支出,否则从业的好行业(员工个体IP能获得充分溢价)往往留不下什么价值给股东。从这个角度上说,靠品牌力拿商业地产租金折价让渡给股东的海底捞是不可复制的企业,完美规避了这个问题;而站在巨人肩膀上的颐海则收租方式更为舒服。

餐饮三大成本(租金、人力、食材)大致上都是系统性攀升,两小成本(公共事业、折摊)优化空间不大,股价核心在于维持翻台不掉的同时,客单能够跑赢食品CPI,不然侵蚀价值。由于模型很难控,行业的股价和经营趋势更相关,投资有一定周期特征。简单的说,翻台是景气度指标,指向估值;同店是盈利指标,指向业绩。

店面销售额=客单*翻台*座位数;座位数由门店模型决定,一般同店(sss)关注客单和翻台,客单是价,翻台是量,不完全归纳一下,餐企的股价走势大概是这样:

客单↑,翻台↑,同店大↑,双击。

客单↑,翻台→,同店↑,估值不变,挣业绩钱。

客单↑,翻台↓,同店→,以价补量阶段,杀估值,股价看边际变动。

客单→或者↓,翻台↓,同店↓,双杀。这是仅有的模糊的正确。品牌的优化和老化,推新,改菜单,改出餐,换品类,最后都指向这些指标。经营层面千帆过尽,股价层面包含的预期基本还是落在同店和翻台上。带周期属性的东西不可以以价补量,价补量则杀估值,餐企老板要的是利润规模最大化,投资人要的是平衡估值和利润率,使市值/股价最大化。

三. 变化:为什么九毛九(太二)极致

2013年年末八项规定,2015年后餐饮发生大的变化。琐碎项就不追溯了,变化当中影响最大的部分是:

结束“以票控税”:收入端清晰,为上市厘清障碍;

核心商圈体验业态占比提升:休闲餐的角逐重点变为商圈,场景从商务转向休闲,“位置”落定,客单价锁定在70-120间,需求从口味转为不踩雷的稳定体验,休闲餐的连锁化有了标准;

集团化、平台化+营改增:后者间接促使规模化、标准化采购,供应链有了艰难优化的机会,虽艰难,但确实在优化;前者使得供应链(采购、加工-央厨、配送)的共享成为可能,并在一定程度上对冲单品牌的快迭代可能

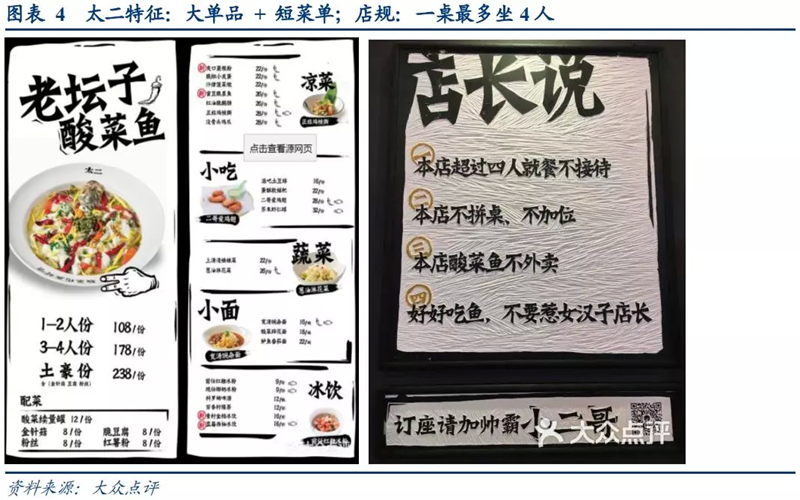

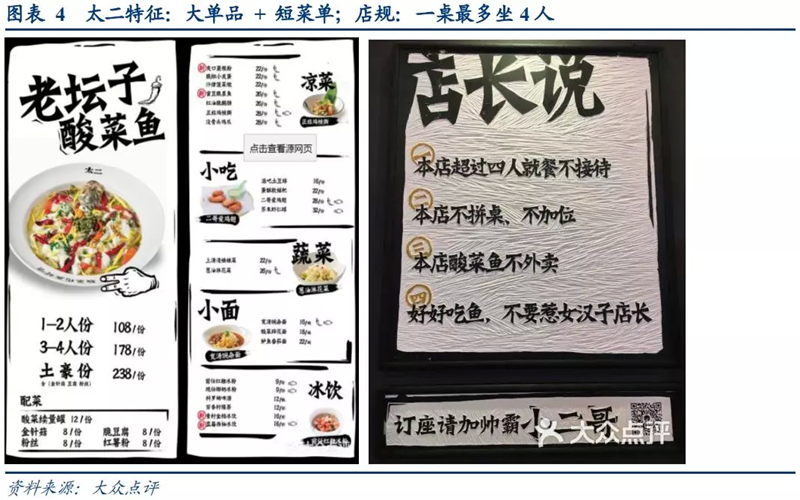

太二是个非常极致的例子——这个评价不是针对管理或者品牌生命周期,是针对模型。创业团队有意识地将太二的模型校准在一个非常极致的新中餐区间。大单品、短菜单、少触点、只控贯标菜供应链、平台化,用做快餐的模型做休闲餐(详见太二报告)。

大单品:2-4人酸菜鱼,酸度辣度不能选,多一个人不接待,奔着吃饭去;单品有成瘾性(酸辣),口味对内有一致性(酸菜控制),对外有差异性(发酵工艺决定)

短菜单:<25sku,后厨压力小,不用选择障碍

少触点:迎宾、传菜之外没有触点。点单、加菜、饮料、买单、开票都自助,社恐患者的天堂,完全不依赖人力的模型

供应链:只控制贯标菜供应链,其他依托蜀海,不贪多。